Перспективы развития налога НДФЛ и страховых взносов в России, как стимулирующего прогрессивно-рационального налогообложения

Под редактирована 06.01.2025 г.

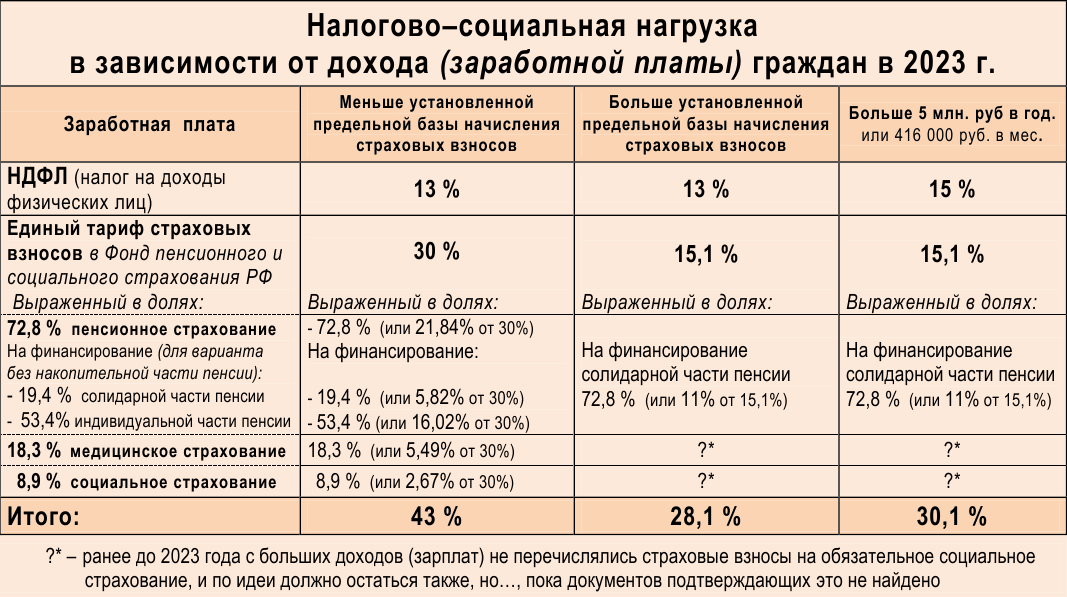

Для информации, помогающей более подробно понять, как распределяются в новых долях ставки страховых взносов, в ведённом с 2023 года едином тарифе страховых взносов для граждан с разными уровнями доходов (заработных плат).

С 2023 года Пенсионный фонд и Фонд социального страхования (ФСС) преобразованы в Фонд пенсионного и социального страхования Российской Федерации или более коротко Социальный фонд России (СФР).

3. Начиная с 2023 года (в соответствии с Налоговым кодексом, Статья 425) устанавливаются тарифы страховых взносов на обязательное пенсионное страхование, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование в следующих единых размерах (единый тариф страховых взносов), если иное не предусмотрено настоящей главой:

1) в пределах установленной единой предельной величины базы для исчисления страховых взносов – 30 %;

2) свыше установленной единой предельной величины базы для исчисления страховых взносов – 15,1 %.

Согласно Бюджетного кодекса РФ, статьи 146, установлены:

1) в бюджет Фонда пенсионного и социального страхования РФ: неналоговые доходы:

- страховые взносы на обязательное пенсионное страхование – 72,8 %;

- страховые взносы на обязательное социальное страхование – 8,9 %;

3) в бюджет Федерального фонда обязательного медицинского страхования: неналоговые доходы:

- страховые взносы на обязательное медицинское страхование – 18,3 %;

Согласно Федерального закона от 15.12.2001 № 167-ФЗ, статьи 22, в варианте пенсионного обеспечения без финансирования накопительной пенсии, установлены тарифы по обязательному пенсионному страхованию, выраженные в долях от единого тарифа страховых взносов (30%):

– 72,8% (или в пересчёте 21,84% относительно 30%) на финансирование страховой пенсии (30/100*72,8=21,84%), из них:

– 19,4% (или в пересчёте 5,82% относительно 30%) солидарная часть тарифа страховых взносов;

– 53,4 % (или в пересчёте 16,02% относительно 30%) индивидуальная часть тарифа страховых взносов.

Для доходов свыше установленной предельной величины базы для начисления страховых взносов: все 72,8% (или в пересчёте 11% относительно 15,1%) переводятся на солидарную часть тарифа страховых взносов.

Налог на доходы физических лиц (НДФЛ), как и любой другой налог, воспринимается отрицательно теми, кто его уплачивает.

НДФЛ мог бы восприниматься более лояльно, если имел меньшую ставку за счёт его трансформации (перераспределения) в страховые взносы на обязательное медицинское страхование (которые гражданами воспринимаются, как гарантия получения медицинской помощи).

Так же, НДФЛ должен удовлетворять запрос в народе на социальную справедливость «Богатые должны уплачивать больший налог, чем бедные», посредством введения прогрессивной шкалы налогообложения НДФЛ. Для Индивидуальных предпринимателей (ИП) и самозанятых использующие другие налоговые режимы (упрощенную систему налогообложения – УСН, патентную систему, налог на профессиональный доход – НПД, единый налог для сельхозпроизводителей – ЕСХН и др.), в которых нет прямой уплаты НДФЛ и страховых взносов, введение прогрессивного налогообложения должно устанавливаться (исчисляться) аналогично в эквивалентном размере в части базы уплачиваемого ими налога (патента).

Сейчас наблюдается сильно выраженный перекос налогово-социальной нагрузки в интересах богатых (обеспеченных) граждан получающих доход (зарплату) больше установленной предельной базы начисления страховых взносов, уплачивая всего лишь 30 – 37%, в то время как граждане получающие меньшие зарплаты уплачивают 43% (где работодатель уплачивает за рабочих с их зарплаты НДФЛ и страховые взносы. Это сделано, как для облегчения налогообложения, так и для упреждения неуплаты налогов и взносов, в случае если бы рабочие сами самостоятельно уплачивали бы НДФЛ и страховые взносы со своей, получаемой от работодателя, зарплаты).

Оттягивать столь явно выраженную социальную несправедливость для действующей власти рискованно. За подобное она может в неподходящий момент быстро лишиться доверия народа – избирателей, ещё с большими негативными последствиями для богатых (правящей элиты) при приходе во власть других политических сил. А оправдания власти, что увеличение налога для богатых может привести к сокрытию ими своего дохода. При современных информационных возможностей налоговой по контролю финансовых расходов гражданами, как и выявлению налоговой даже незначительных незадекларированных доходов у граждан. Становятся не то что не убедительными, а скорее доказательством того, что власть прежде всего защищает интересы богатой элиты, а не простых граждан (народа).

Поэтому с 2025 года власть ввела пятиступенчатую прогрессивную шкалу налога на доходы физических лиц от 13 до 22%.

Вероятнее всего в последующие годы власти придётся идти на большую степень дифференциации подоходного налога (налога на доходы физических лиц), пытаясь снизить социальную напряжённость из-за растущего в России расслоения общества на богатых и бедных.

Так..., для справки, об уровне экономического неравенства в России за 2024 год (взятое в интернете):

По данным Росстата, коэффициент Джини, который показывает степень неравномерности распределения доходов населения России, в 2024 году вырос до 0,408. Коэффициент Джини, варьирующий от 0 (абсолютное равенство) до 1 (абсолютное неравенство), свидетельствует об увеличении разрыва между богатыми и бедными слоями населения.

Также за год увеличился коэффициент фондов, отражающий разрыв между 10 процентами населения с самым высоким и 10 процентами населения с самым низким уровнем дохода: теперь они различаются в 15,1 (в 2023 г. - в 14,8 раза).

Согласно анализу, проведенному экспертами Высшей школы экономики совместно с Институтом исследований и экспертизы Внешэкономбанка, в руках 3 процентов самого обеспеченного населения России находится 89 процентов всех финансовых активов, 92 процента всех срочных вкладов и 89 процентов всех наличных сбережений.

https://rg.ru/2025/04/10/pochuvstvujte-raznicu.html

Введение прогрессивной шкалы подоходного налога (НДФЛ), только за счёт дифференцирования ставки налога на малые и большие доходы (заработные платы) малоэффективно для экономики и общества.

Оно хоть и даёт народу ощущение социальной справедливости «Богатые уплачивают больший налог, чем бедные», но не содержит способы социального стимулирования граждан, которые бы положительным образом сказывались на экономике и обществе.

К тому же уменьшение ставки НДФЛ на малые доходы (зарплаты) требует в несколько раз увеличение ставки НДФЛ на большие доходы (зарплаты), что сильно ограничивает возможность дифференцирования ставок в сторону уменьшения на доходы (зарплаты) размером более 2-х МРОТ (то есть до 3-х, 4-х МРОТ и уж тем более размером до установленной предельной базы начисления страховых взносов - 2 759 000 год в 2025 г. или в пересчёте 230 тыс.руб в мес.).

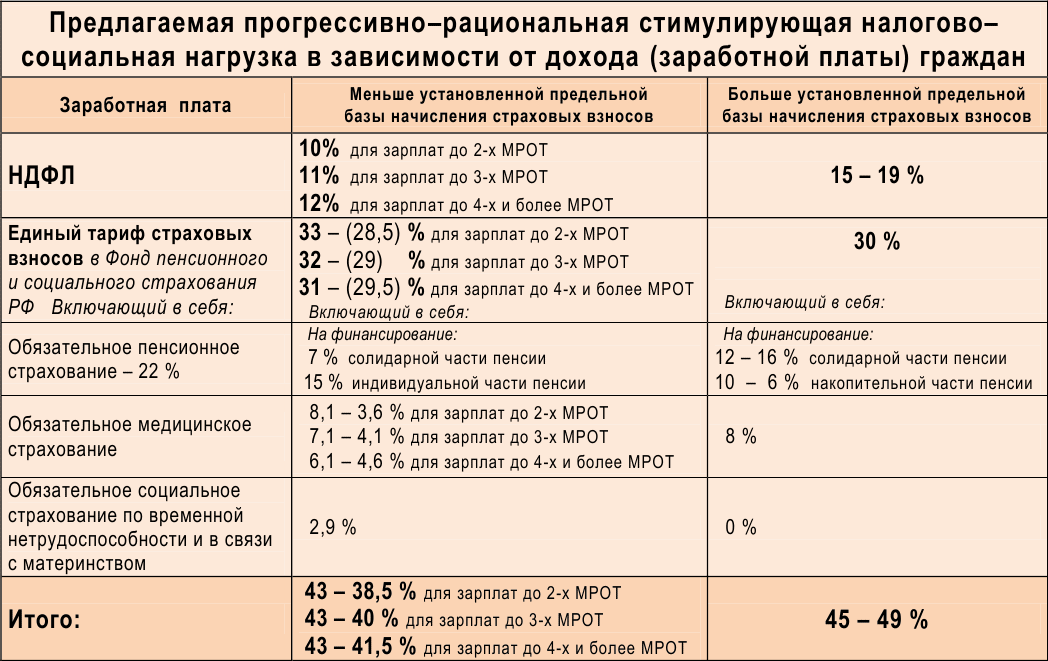

Поэтому предлагается прогрессивно-рациональная стимулирующая налогово-социальная нагрузка в зависимости от дохода (заработной платы) граждан.

Где часть дифференцирования ставки подоходного налога (НДФЛ) перераспределено в дифференцирование ставок страховых взносов на обязательное пенсионное страхование и обязательное медицинское страхование.

Что предоставляет дополнительные инструменты по социальному стимулированию граждан, которые опосредованным образом положительно сказывается на экономике и обществе. А так же достигается дополнительная социальная справедливость в пенсионном обеспечении граждан (народа).

К тому же, как ещё один аргумент.

Если логически поразмыслить, то в теории, развитие налогового и страхового законодательства по пути более справедливого цивилизованного общества (государства) в использовании налогов и страховых взносов, в отличие от их нынешней в основном фискальной функции. Должно становиться более продуманным стимулированием каждым отдельным налогом и страховым взносом, во всех возможных сферах производства и жизнедеятельности человека в интересах устойчивого и здорового развития общества и государства, с целенаправленным воздействием на первопричины социально-экономических проблем и человеческих пороков для их исправления.

В будущем, при учёте ставки отдельного налога и размера льготной ставки по страховому взносу, станут учитываться большее количество показателей, из-за чего они будут приобретать персонифицированное стимулирующее воздействие.

Теперь, собственно описание грамотного способа реализации введения прогрессивной шкалы подоходного налога (НДФЛ) и социальных взносов.

Первое.

Предоставить работникам и служащим получающим низкие доходы (заработную плату) возможность уменьшить до 4,5% налогово-социальную нагрузку на свою заработную плату.

Для чего, на малые заработные платы до 2-х, 3-х, 4-х и более МРОТ (до значения установленной предельной базы начисления страховых взносов), преобразовать от 3% до 1% НДФЛ (снизив его с 13% до 10% для 2-х МРОТ, снизив с 13% до 11% для 3-х МРОТ, снизив с 13% до 12% для 4-х и более МРОТ) во взносы на обязательное медицинское страхование (увеличив их с 5,1% до диапазона в 6,1 - 8,1%).

И ввести на заработные платы до 2-х, 3-х, 4-х и более МРОТ льготный пониженный страховой взнос на обязательное медицинское страхование зависящий от состояния здоровья работника (поддержание его в хорошем состоянии), с возможностью уменьшения его с 8,1% до 3,6% в зависимости от размера МРОТ.

При этом работодатель по-прежнему перечисляет в полном объёме страховые взносы за работника (имеющего льготный пониженный страховой взнос) в соответствии с установленной ставкой единого тарифа страховых взносов. А уже Фонд обязательного пенсионного и социального страхования РФ (сокращённо Социальный фонд России – СФР) часть денег с уменьшенной льготной суммы взноса, возвращает работнику, перечислением на банковский счёт гражданина (работника), куда ему начисляется зарплата (доход) от работодателя.

Так, если человек получающий заработную плату до 2-х МРОТ не курит – страховой взнос снижается на 1,5%, если не злоупотребляет спиртным – ещё 1,5%, нет избыточного веса тоже – 1,5%.

Для людей получающих заработную плату до 3-х МРОТ страховой взнос снижается на 1% за каждый предусмотренное условие (не курит, не злоупотребляет спиртным, нет избыточного веса).

Для людей получающих зарплату до 4-х и более МРОТ (до значения установленной предельной базы начисления страховых взносов) снижается на 0,5% за каждое предусмотренное условие.

Современные анализы позволяют выявить определённые маркеры в организме (крови) говорящие о степени употребления алкоголя, табакокурения, наркотиков.

Состояние здоровья граждан определяется при очередной диспансеризации (медицинском обследовании для рабочих профессий).

В этом случае, государство не просто уменьшает налогово-социальную нагрузку на рабочих, а вкладывает деньги в сохранение своего здоровья самими гражданами. Тем самым в будущем уменьшая количество больных (к примеру, больных сахарным диабетом, раком) и расходы на их лечение. Так же в целом уменьшится экономический вред обществу и государству от алкоголизма, табакокурения и наркомании.

По оценкам экспертов федерального проекта «Трезвая

Россия» (из Доклада о демографической ситуации в РФ 2020 г.), экономические потери общества и государства от последствий, связанных с

алкоголизмом, наркоманией и табакокурением, за 1 год составляют до 12 % от ВВП России, что составляет более 13 трлн руб. в год.

Для граждан, имеющих помимо основной работы дополнительный заработок (к примеру, работа в качестве ИП или самозанятого), льготный пониженный взнос на обязательное медицинское страхование устанавливается в отдельности для каждого источника дохода (то есть, не зависимо от суммарного дохода со всех источников доходов в месяц).

Для работающих родителей у кого есть дети, необходимо так же учитывать (на половину от установленных ставок к предусмотренным условиям) состояние здоровья их детей – отсутствие избыточного веса (который может привезти к чрезмерной полноте, и связанные с этим проблемы со здоровьем). И по мере взросления детей дополнительно учитывать их поведение, если у ребёнка – школьника неудовлетворительное поведение, своим плохим поведением он причиняет психологическое расстройство (наносит психологические травмы) окружающим его школьникам и учителям (то есть, за травлю, буллинг в отношении сверстников или за плохое поведение мешающее урокам).

Вполне справедливо, наказывать таких родителей, кто неправильно кормит своих детей и не занимается их воспитанием, снижением для них возможности уменьшить страховой взнос.

Причём в целях воспитания учителями в поведении школьников задатков правовой самозащиты, переводить в бюджет школы "изымаемую" часть страхового взноса с родителей школьников с неудовлетворительным поведением в отношении сверстников (за жалобы на травлю, буллинг).

Для компенсирования в Фонде обязательного медицинского страхования повышенных расходов по выплатам гражданам с льготного пониженного страхового взноса, которые превышают дополнительные поступления от перераспределённых ставок НДФЛ во взносы на обязательное медицинское страхование. Устанавливается повышенный страховой взнос в 8 % на обязательное медицинское страхование на доходы (зарплаты) больше установленной предельной базы начисления страховых взносов.

Конечно, перевод части ставки НДФЛ в страховые взносы на обязательное медицинское страхование приведёт к снижению поступлений от НДФЛ в региональные бюджеты.

Поэтому для частичной компенсации выпадающих поступлений в региональные бюджеты предлагается дополнительно увеличить ставку НДФЛ иным способом, который будет стимулировать чиновников, как следует дорабатывать при выполнении своих обязанностей перед обществом и бизнесом. Данный способ рассматривается в следующем пункте.

Второе.

Для государственных чиновников (федерального, регионального, муниципального и местного уровней) подоходный налог (НДФЛ) должен быть прогрессивным не только от размера зарплат. Но и так же от степени бюрократии, и от размера нанесённого ущерба в результате коррупции и мошенничества в контролируемых органами власти (региональными министерствами) секторах общественной и производственной деятельности.

Тот же ущерб от коррупции, происшедший в результате госзакупок или нецелевого использования бюджетных средств в регионе, часть которого не была возмещена виновными (возвратом украденных денежных средств, компенсацией от конфискации их движимой и недвижимой собственности). Будет компенсироваться (в течение последующих 5-10 лет) со всех представителей данного ответственного органа власти в регионе (регионального министерства) через НДФЛ с повышенной прогрессивной ставкой от уровня должности (для младших сотрудников меньше, для старших чиновников больше).

Тем самым, это позволит компенсировать вред от коррупции, мотивировать (стимулировать) чиновников более ответственно выполнять свои обязанности и пристально контролировать расходы бюджетных средств, вести профилактику против коррупционных деяний, чтобы вернуть доверие общества к органам власти (представительствам министерств в регионах).

Ещё в качестве примера.

Не возмещённый ущерб от мошенничества при купле-продаже недвижимости будет компенсироваться через повышение прогрессивного НДФЛ для представителей федеральной службы Росреестра (из-за случаев связанных с сокрытием разного рода обременений недвижимости), и с представителей федеральной нотариальной палаты (в случаях использования подделки мошенниками доверенностей и прав на недвижимость). Так как подобные виды мошенничества данными органами власти даже с нынешними информационно-технологическими возможностями можно свести к минимуму или вообще исключить. Вот только сейчас, этим полезным делом они не особо желают заниматься, а больше стремятся переложить ответственность на самих продавцов и покупателей, как и все чиновники – лишь бы только снять с себя ответственность.

Чем больше государственные чиновники (ответственные региональные министерства) будут брать на себя ответственность в предоставлении полноты услуг гражданам и бизнесу (не отдавая это на откуп сторонним коммерческим лицам), тем меньше будет возможностей для мошенничества с нанесением финансового ущерба для них (и убытка в зарплате для госчиновников). А значит Министерства (госчиновники) будут ещё и заинтересованы в большем развитии предоставления цифровых государственных услуг, что скажется на уменьшении бюрократии.

Таким образом, предлагаемое дополнительное повышение ставки НДФЛ для государственных чиновников, за счёт включения в него составляющей по возврату утраченного доверия общества и денег. От издержек бюрократии и невозмущенного ущерба виновными в результате коррупционных, преступных (мошеннических) действий, в контролируемых органами власти секторах общественной и производственной деятельности. Станет обеспечивать выполнение функции социального договора между обществом, властью и бизнесом.

Дополнительно можно расширить необходимость компенсации вреда (от бюрократии и от размера нанесённого ущерба в результате коррупции и мошенничества) в течение периода последующих 5-10 лет, накладываемого помимо действующих должностных чиновников (сотрудников), ещё и на бывших чиновников (сотрудников), которые ушли на другую работу или вышли на пенсию. Посредством введения (в течение 5-10 лет) дополнительного налога на доходы (включая и пенсию) бывшим государственным служащим. Тем самым, чтобы они более ответственно относились к заблаговременному отбору кадрового резерва (выбирая более добросовестных, а не тех, кто имеет блат, связи, кумовство) и подготовке его к назначению на вышестоящие должности, которые в ближайшие годы освободятся. А так же, чтобы вышедшие на пенсию чиновники (сотрудники) были заинтересованы в осуществлении дополнительного общественного контроля процедур госзакупок в курируемых ими ранее секторах общественной и производственной деятельности (использовали свой накопленный опыт в интересах общества по противодействию коррупции при осуществлении процедур госзакупок).

Третье.

Дальнейшее уменьшение налогово-социальной нагрузки для рабочих и служащих с низкой заработной платой, необходимо делать дифференцированно, чтобы не вызвать более серьёзную недостачу доходов в консолидированный бюджет (по крайней мере до того времени, когда начнётся положительной динамики сокращения расходов на лечение больных и снижения вреда от алкоголизма, табакокурения и наркомании).

Для работающих пенсионеров получающие небольшие заработные платы до 2х МРОТ, необходимо уменьшить в 1,5 - 2 раза НДФЛ, а для студентов (обучающихся по очночной форме обучения) вообще отменить НДФЛ, чтобы заинтересовать работодателей в приёме их на работу.

Для студентов, это поможет получить необходимый опыт работы по профессии.

Для работающих пенсионеров снижение размера ставки НДФЛ (или её отмена) не страшно, так как они уже не смогут воспользоваться основными социальными вычетами. По причине того, что их дети стали взрослыми (не учатся), а в оформлении ипотечного кредита, им откажут банки.

Зато, заинтересует работодателей в найме на работу пенсионеров, на низкооплачиваемые профессии, на которые молодёжь не хочет идти работать, либо на работы, где используется дешёвый труд гастарбайтеров.

Четвёртое.

Для граждан получающие меньшие доходы (в пределах установленной величины базы для исчисления страховых взносов) должна быть окончательно отменена накопительная часть пенсии с переводом взносов на финансирование индивидуальной части пенсии, которая в сумме составит 16%.

При этом за счёт взносов на финансирование индивидуальной части пенсии предлагается ввести куда полезный и эффективный способ социального стимулирования граждан. Об этом в следующем пункте.

Пятое.

В рамках действующей системы обязательного пенсионного страхования, предоставить возможность работающим гражданам (имеющих собственных детей) перечислять с дохода (зарплаты) не превышающей установленной предельной базы начисления страховых взносов, до 8% ставки взносов (из уплачиваемых в Социальный фонд России взносов на пенсионное страхование 22% (21,84%), включённые в единый тариф страховых взносов – 30%) на страховую пенсию непосредственно своим родителям-пенсионерам, на их личные пенсионные счета.

А именно, 3% страхового взноса при рождении первого ребёнка, 6% при рождении второго, 8% при рождении третьего и последующих детей.

При обязательном для трудоспособных граждан не имеющих собственных детей (бездетных) и малодетных с наступлением их 30 (33) летнего возраста (с 30 лет для женщин, с 33 лет для мужчин), перераспределением для них части ставок страховых взносов на пенсионное обеспечение.

Так за бездетность, 4% ставки взноса (увеличивая по одному проценту в год до четырёх) перераспределяются с их индивидуальной части страховой пенсии (уменьшая её с 16% до 12%) на солидарную часть страховой пенсии (увеличивая её с 6% до 10%).

За малодетность в семье с 1 ребёнком, 2% ставки взноса перераспределяются с их индивидуальной части страховой пенсии (уменьшая её с 16% до 14%) на солидарную часть страховой пенсии (увеличивая её с 6% до 8%).

И за малодетность в семье с 2-мя детьми, 1% ставки взноса перераспределяется с их индивидуальной части страховой пенсии (уменьшая её с 16% до 15%) на солидарную часть страховой пенсии (увеличивая её с 6% до 7%).

От этого выигрывают работающие граждане с детьми, они и пенсионные баллы на свою будущую индивидуальную часть пенсии в большей степени сохраняют, и повышают доплату к пенсии своим родителям-пенсионерам. Главное чтобы в будущем, их дети тоже работали и обзавелись своей семьёй (детьми).

В случае, если кто-либо их родителей ещё не достиг пенсионного возраста (не вышел на пенсию), то взносы переводятся на пенсионные счета бабушки и дедушке по данной родственной связи.

Для заработных плат (дохода) граждан превышающих установленную предельную базу начисления страховых взносов, действующая ставка в 11% на солидарную часть страховой пенсии, с 30 (33) летнего возраста, соответственно увеличивается за бездетность до 15%, за малодетность в семье с 1 ребёнком до 13%, и за малодетность в семье с 2-мя детьми до 12%.

В итоге, повысит заинтересованность (мотивацию) родителей к рождению нескольких детей, в правильном их воспитании, в получении детьми хорошего образования. Так как от этого, будет зависеть размер их будущей пенсии (прибавка к пенсии).

Стимулирует рождаемость в стране. При увеличении численности трудоспособного населения по отношению к пенсионерам, отпадёт необходимость власти очередной раз повышать пенсионный возраст, как и массовом привлечении в Россию гастарбайтеров (мигрантов).

Для государства данный способ позволяет частично адаптироваться расходной части бюджета пенсионного страхования в случае возникновения экономического кризиса в стране, сокращения поступлений взносов на пенсионное страхование из-за сокращения рабочих мест. Тем самым, не увеличивая дефицит бюджета пенсионного страхования, и не подталкивая власть на использования непопулярных мер – очередного повышения пенсионного возраста или разгона инфляции.

Ещё, государство сэкономит бюджетные средства из-за сокращения количества пенсионеров которым необходимо производить дотации пенсии до прожиточного минимума пенсионерам. Так как от перераспределения части ставок индивидуальной части страховой пенсии граждан на солидарную часть страховой пенсии произойдёт увеличение размера фиксированной выплаты, тем самым повышая будущую пенсию у работников с низкими заработными платами, которым сейчас государству приходится доплачивать до прожиточного минимума пенсионера.

С учётом того, что родители-пенсионеры зачастую оказывают финансовую помощь своим работающим "взрослым детям", поэтому страховые взносы с зарплат будут возвращаться работающим семьям через их родителей-пенсионеров.

Что в некотором роде (смысле) делает данный способ стимулирования рождаемости (перечислением до 8% ставки страховых взносов на индивидуальную часть пенсии на страховую пенсию непосредственно своим родителям-пенсионерам) более лучшим (превосходящим) в сравнении с существующими налоговыми вычетами на детей и налогового "кешбэка" для семей с двумя и более детьми (введённого с 2025 года) позволяющего получить выплату с уплаченного НДФЛ уменьшенного до 6% за год (что соответствует возврату 7% с 13% НДФЛ (13-6=7%)).

Если налоговые вычеты на детей и налоговый "кешбэк" ограничены возрастом совершеннолетия детей 18 лет и 23 годами (за учащегося ребенка в общеобразовательной или профессиональной организации либо получает очное высшее образование), то способ перечисления взносов на страховую пенсию непосредственно своим родителям-пенсионерам (своим и родителям супруги или супруга) неограничен возрастом их детей выросших и начавших работать.

Вдобавок налоговый "кешбэк" дополнительно ограничен, применяется только для тех кто уплачивает НДФЛ, так и только для семей с детьми чей среднедушевой доход семьи не должен превышать 1,5-кратный региональный прожиточный минимум на человека. Что ограничивает его применения в отношении граждан использующих другую систему налогообложения, и в отношении семей с детьми с более высоким среднедушевым доходом. Как и будет провоцировать в семьях фиктивные разводы (чтобы одинокая мать с детьми могла получать налоговый "кешбэк"), разрушение традиционной семьи.

В отличие от налогового "кешбэка", способ перечисления взносов на страховую пенсию непосредственно своим родителям-пенсионерам лишён данных недостатков. Поэтому, предлагаемый способ (перечисления взносов на страховую пенсию непосредственно своим родителям-пенсионерам) должен использоваться взамен существующих налоговых вычетов на детей и налогового "кешбэка" для семей с двумя и более детьми.

Как исключение оставить стандартный налоговый вычет для случаев, когда у граждан из сирот нет усыновивших (удочеривших) их родителей-пенсионеров, либо их поздно усыновивли (удочерили). Так и в отношении случая, когда кто-либо из родителей-пенсионеров умер до достижения у их работающих детей своих детей возраста 18 (23) лет.

В данных случаях возвращается 1/4 часть стандартного вычета на детей (взамен перевода взносов на пенсию), за каждого умершего, отсутствующего (или поздно усыновившего, удочерившего) кого-либо из родителей-пенсионера (супруги или супруга). Подробно о практической реализации предложения по частичному введению зависимости пенсии от количества детей и внуков, рассмотрено в статье >>>

Использование предлагаемого способа (перечисления взносов на страховую пенсию непосредственно своим родителям-пенсионерам) взамен существующих налоговых вычетов на детей и налогового "кешбэка" для семей с двумя и более детьми, позволит компенсировать выпадающие расходы региональных бюджетов от недополучения подоходного налога (НДФЛ), в связи с предлагаемым снижением с 22% до 19% верхней границы прогрессивного НДФЛ на большие заработные платы (дохода), в замен введения повышенного прогрессивного страхового взноса с 11% до 15% на солидарную часть пенсии на большие заработные платы (доходы).

Что касается ратифицированной Россией 03.10.2018 N349-ФЗ Конвенции 102 «О минимальных нормах социального обеспечения», где в Приложении к Разделу XI установлены периодические выплаты бенефициарию по старости в 40%. То есть, по которым коэффициент замещения утраченного заработка трудовой пенсией по старости должен достигать 40%.

Прикрываясь данной Конвенцией, нынешняя власть (Правительство) в первую очередь стремиться защитить интересы правящей элиты, граждан с высокими доходами, обеспечения для них текущего финансовое благополучие (за счёт низкой социально-налоговой нагрузки).

Поэтому все другие преобразования в пенсионной системе (даже если они и принесут пользу для России), которые хоть как-то могут повлиять на уменьшение текущих доходов представителей правящей элиты, будут ими (властью) игнорироваться и блокироваться.

От принятой Конвенции скорее всего придётся отказаться, так как она будет препятствовать внедрению более полезных преобразований (гибких, эффективных стимулов) не только в пенсионной системе, но и в других социальных сферах.

Либо, как вариант, пересмотреть отдельные положения Конвенции, в плане установления дифференцированной шкалы (что допускается пунктом а) статьи 67 данной Конвенции) поправочных коэффициентов для разного уровня заработных плат (доходов) для пересчёта коэффициента замещения утраченного заработка трудовой пенсией по старости, с целью восстановления некой социальной справедливости к тем рабочим, кто всю жизнь проработал на низкооплачиваемых работах.

Так же считать, что указанный в Конвенции коэффициент замещения утраченного заработка трудовой пенсией по старости в 40%, в большей степени установлен для государств с более благоприятными демографическими условиями и нормальными социально-налоговыми условиями, сильно отличными от российских реалий (что даёт повод к корректировки его в сторону уменьшения для России), больше соответствует пенсионным системам с принятым одинаковым возрастом выходом на пенсию мужчин и женщин в 65 лет, а так же выплатой большей суммы пенсии в установленный период дожития.

А именно, для тех государств, где имеется превышение рождаемости над смертностью, коэффициентом рождаемости более 2 (в России в 2024 году он составил только 1,4).

Как и для государств с низким расслоением в доходах граждан и с более полной уплатой налогоплательщиками страховых взносов на страховую пенсию (в России индивидуальные предприниматели, в процентном соотношении к полученным доходам, уплачивают меньше на пенсионное обеспечение, самозанятые не обязаны уплачивать обязательные взносы на пенсионное обеспечение, и государство повышает пенсионные права "пенсионные баллы" женщинам за каждый год ухода за ребёнком, при этом не производит соответствующие отчисления за них в пенсионный фонд).

И для государств, где часть будущей пенсии формируется накопительной частью пенсии с последующей выплатой её за ограниченный период дожития большему числу пенсионеров (по сравнению с малым количеством пенсионеров преклонного возраста переставшим её получать), что даёт высокое общее среднее значение коэффициента замещения среди всех пенсионеров.

Шестое.

Необходимо уравнять систему уплаты страховых пенсионных взносов с доходов (заработной платы) размером больше установленной предельной величины базы для исчисления страховых взносов (с которых устанавливается пониженная ставка страховых взносов в 11% вместо 22% на обязательное пенсионное страхование), с заработными платами граждан на которые сейчас не предусмотрено снижение размера уплаты страховых пенсионных взносов.

Посредством установления на большие доходы (зарплаты) прогрессивных ставок на обязательное пенсионное страхование (пропорционально изменяющихся относительно друг друга, чтобы в сумме выходило 22%):

- от 11 до 15% на финансирования солидарной части пенсии;

- от 11 до 7% на финансирование накопительной части пенсии.

Установление повышенных прогрессивных ставок на финансирование солидарной пенсии необходимо для достижения крайне важной социальной справедливости в пенсионной системе, тем более солидарной пенсионной системе. Которая должна основываться на следующем принципе.

Существующее слишком большое расслоение в получаемых доходах (заработных платах) граждан в период их трудовой деятельности, в результате издержек капиталистических производственных отношений (позволяющих получение бизнесу конкурентных преимуществ на мировых рынках, посредством дешёвого рабочего труда). Должно возмещаться (компенсироваться) гражданам, получавшим меньшие зарплаты, после выхода их на пенсию, за счёт большего перераспределения в их пользу (на их пенсию) из страховых взносов с больших доходов (зарплат).

Уровень возмещения (компенсации) вышедшим на пенсии гражданам проработавшим за меньшие зарплаты, должен обеспечить достижение в получение ими части пенсии от единой фиксированной выплаты (выплачиваемой за счёт солидарной часть пенсии) в размере соизмеримым с установленным размером прожиточного минимума пенсионера (то есть быть ему равным).

Это также будет гарантировать гражданам, которые отработали необходимый трудовой стаж и получавшие низкие зарплаты (размером от одного до двух МРОТ), то…, что при выходе на пенсию они будут получать куда больше прожиточного минимума пенсионера, в сравнении с тем, что происходит сейчас (зачастую вышедшим на пенсию низкооплачиваемым рабочим к их назначенной пенсии государству приходится производить доплату до прожиточного минимума пенсионера).

Данный главный принцип социальной справедливости в пенсионном обеспечении предлагается достичь за счёт введения повышенной прогрессивной ставки финансирования солидарной части пенсии (от 11 до 15%) на доходы (зарплаты) свыше установленной предельной величины базы для исчисления страховых взносов, из которой формируется единая фиксированная выплата в составе пенсии.

Возникает вопрос, а хватит ли отчислений на финансирование солидарной пенсии в размере 11 – 15% с больших доходов (зарплат), для того, чтобы единая фиксированная выплата всем пенсионерам сравнялась с минимальным прожиточным пенсионером.

Очевидно нет...

И даже большее увеличение ставок на большие доходы (зарплаты) не сможет перекрыть необходимость в повышении ставок для меньших доходов (зарплат) на финансирование солидарной части пенсии.

К тому же излишнее повышение ставок на финансирование солидарной части пенсии на большие зарплаты (за счёт ещё большего снижения ставок на накопительную часть пенсии), негативно скажется на желании работать бизнесу в России. А так же спровоцируют в большей степени стремление работодателей (владельцев бизнеса) свои недополученные доходы (заодно чтобы дополнительно накопить себе на старость), компенсировать уменьшением размера заработных плат рабочим и служащим работающих у них. Тем самым увеличивая долю рабочих с низкой зарплатой.

Поэтому, отчасти дополнительное финансирование солидарной части пенсии предлагается осуществить за счёт введения обязательного перераспределения для трудоспособных граждан не имеющих собственных детей (бездетных) и малодетных с наступлением их 30 (33) летнего возраста (с 30 лет для женщин, с 33 лет для мужчин), перераспределением для них части ставок взносов с их индивидуальной части страховой пенсии на солидарную часть страховой пенсии.

Которых вероятно так же будет недостаточно для выравнивания размера фиксированной выплаты с размером прожиточного минимума.

А так же для того, чтобы сохранился дефицит фонда пенсионного обеспечения.

Тем самым чтобы наше правительство не расслаблялось, а работало по поиску скрываемых бизнесом доходов (прибыли), укрываемых от уплаты страховых взносов и налогов, сокращению теневой экономики.

Так объём теневой экономики в сфере легальной экономики (когда часть производства намеренно пытаются скрыть, для уклонения от уплаты налогов) в 2020 году составлял порядка 4% ВВП, что соответствует 4 трлн. руб (размер ВВП России в 2020 году составил 106 трлн.руб.).

Возможности существенного сокращения объёмов теневой экономики могут быть реализованы в рамках развития Национальной платёжной системы МИР, подробно в статье >>>

Для граждан, имеющих помимо основной работы дополнительный заработок, вторую неосновную трудовую деятельность (к примеру, работа в качестве ИП или самозанятого).

Чтобы работодатели не препятствовали рабочим и служащим в дополнительном заработке на стороне (работу в качестве ИП, самозанятого и другое). Заодно, это ещё поможет немного легализовать теневой рынок труда в России.

В отношении получения доходов по дополнительной неосновной трудовой деятельности размером меньше установленной предельной базы начисления страховых взносов.

Предоставить работникам, точнее работодателям за них на основной работе, право на возврат части уплаченных страховых взносов на финансирование солидарной части пенсии, в размере суммы уплаченных страховых взносов (на солидарную часть пенсии) со значения ставки в 1% с их дополнительного заработка (второй неосновной трудовой деятельности рабочего, служащего). Но и не превышающей сумму страховых взносов со ставки в 1% с доходов (зарплаты) основной работы, в том случае если доход по второй неосновной работе превышает доход (заработок) по основной работе.

При условии, что юридические лица основной и дополнительной второй трудовой деятельности рабочего не связаны юридически (не являются субъектами одной компании, одного акционерного общества, не связаны договорами подрядчика, субподрядчика и т.п.). Работа (услуга) выполняемая им не оказывается другим юридическим лицам (организациям) связанным юридически с его основной работой (являются субъектами одной компании, одного акционерного общества, или в отношениях по другим договорам подрядчика, субподрядчика и т.п.).

Также трудовая деятельность в качестве ИП или самозанятого, не может рассматриваться в качестве основной работы.

Фонд пенсионного страхования получая страховые взносы за рабочего (служащего) с его с основной работы и дополнительной работы (второй неосновной работы или работы в качестве ИП, самозанятого), отнимает от страховых взносов уплаченных с основной работы часть взносов с дополнительной работы. И возвращает отнимаемую сумму обратно юридическому лицу (организации) основной работы рабочего (служащего) в следующем отчётном налоговом периоде.

Тогда работодатель на основной работе, будет более лояльно относиться к дополнительной трудовой деятельности рабочих и служащих, в периоды (промежутки времени) несвязанный с трудовой деятельностью (нахождением) на основной работе.

Установление на доходы (зарплаты) свыше установленной предельной величины базы для исчисления страховых взносов, ставки от 11 до 7% на финансирование накопительной части пенсии.

Предоставит для российской экономики и бизнеса финансовый инструмент "длинных денег" – долгосрочных кредитов со средств от взносов на накопительную часть пенсии. Которые могли бы быть использованы российским бизнесом для строительства новых предприятий по импортозамещению. Включая возможность частичного их вложения в более рискованные инвестиционные инновационные проекты.

К примеру, при желании граждан они могут до половины суммы на своём накопительном пенсионном счёте вложить в инвестиционные проекты российской венчурной компании и венчурных фондов, на которые не распространяется государственное страхование вкладов.

Даже если вложения в рискованные инвестиционные проекты не принесут прибыль или вообще окажутся убыточными, то это не так ощутимо скажется на снижение уровня жизни обеспеченных пенсионеров (которые в период трудовой деятельности получали большие доходы), в отличие от малообеспеченных пенсионеров (которые в период трудовой деятельности получали меньшие доходы, зарплаты), если бы они перечисляли взносы на накопительную часть пенсии.

На денежные средства, зачисленные на финансирование накопительной части в рамках обязательного пенсионного страхования, устанавливается уплата отложенного подоходного налога (НДФЛ), взимаемого, при их дальнейшем использовании гражданами: в получении в качестве пенсии или на неотложные нужды – на платное лечение заболеваний (из утвержденного правительством перечня социально значимых, предотвращающих инвалидность) проводимых в отечественных медицинских клиниках.

При этом ставка НДФЛ на данные пенсионные выплаты устанавливается из доходов гражданина в год их получения.

Конечно, в этом случае богатые (обеспеченные) граждане при получении накопительной части пенсии будут уплачивать меньший подоходный налог в бюджеты.

Но зато за это время, деньги находившееся на накопительных счетах были вложены в инновационное развитие отечественной промышленности, послужили созданию новых высокооплачиваемых рабочих мест.

Так же, наличие накопительной части пенсии у государственных чиновников и особенно у руководителей (том-менеджеров) госкомпаний получающих большие зарплаты, будет удерживать их от совершения коррупционных деяний (в сфере госзакупок, не целевого использования бюджетных средств и т.д.), чтобы не рисковать своими пенсионными накоплениями. Так как для компенсации нанесённого ими ущерба государству, будут изыматься (конфисковаться) денежные накопления с их накопительных пенсионных счетов.

В качестве вспомогательных мер способствующих эффективности вводимой прогрессивной шкалы подоходного налога (НДФЛ) и так оказывающих

Положительное влияние экономику и общество. Можно рассматривать последующие дополнительные способы.

Седьмое.

Привязать размер зарплат работодателей (руководителей) к размерам зарплат подчинённых. И для работодателей, наиболее жадных на заработную плату подчинённым рабочим, установить повышенную ставку НДФЛ.

Для чего сделать ставку НДФЛ для работодателей и их заместителей (топ-менеджеров, иных начальников и руководителей), осуществляющих руководство или контроль над деятельностью подчинённых, линейно зависящей от количества подчинённых (контролируемых) рабочих (служащих) и установленного соотношения в размере заработных плат между руководителями и подчинёнными.

В зависимости от того, какая часть подчинённых (контролируемых) рабочих и служащих (к общему числу подчинённых) получает значительно меньшую заработную плату (выходящую за пределы установленного соотношения), в сравнении с зарплатой руководителя. Определяется размер повышенной ставки подоходного налога на соответствующую часть заработной платы руководителя (превышающую установленное соотношение в размере заработных плат с подчинёнными).

Устанавливаемое соотношение в размере заработной платы, определяется для разных рабочих специальностей (профессий с учётом сферы деятельности и размера бизнеса (производства с привязкой к численности сотрудников, рабочих, деятельностью которых руководит (контролирует) должностное лицо), а так же с учётом размера МРОТ в регионах (или размера прожиточного минимума в регионе).

Благодаря этому, удастся "заинтересовать" работодателя повышать заработные платы всем рабочим, особенно работающим на периферии. А так же сделает невыгодным для работодателей, выплачивать рабочим часть зарплаты "в конверте".

Восьмое.

Одним из недостатков НДФЛ, является его недостаточно эффективное распределение между региональным и местными бюджетами.

Так, согласно ст.58 Бюджетного кодекса РФ «Органы государственной власти субъекта РФ обязаны зачислять в местные бюджеты не менее 15 % налоговых доходов консолидированного бюджета субъекта РФ от указанного налога (что соответствует 2,3% ставки НДФЛ)».

При этом выбор способа передачи средств (единые и (или) дополнительные нормативы отчислений) остается за субъектом РФ.

Из-за чего, распределение конкретных объёмов средств от НДФЛ в отдельные местные бюджеты, иногда происходит из принципа лояльности местной власти к региональной власти.

Меньше всего средств от НДФЛ (при этом) поступает в сельские поселения (посёлки и деревни), ставя их на грань вымирания.

Поэтому эффективным (экономически выгодным) способом поддержки сельских поселений (их возрождения) стало бы, обязанность переводить (1/4) часть налога НДФЛ с заработной платы (дохода) граждан в местный бюджет, где проживают их родители.

Улучшится социальное обеспечение (качество жизни) граждан проживающих в сельских поселениях, повысится благоустроенность и привлекательность посёлков и деревень.

В качестве заключения (приведены некоторые старые расчёты).

Ради интереса можно посчитать, насколько необходимо увеличить НДФЛ на большие зарплаты, чтобы полностью отменить уплату НДФЛ на заработные платы размером до 2-х и до 3-х МРОТ.

Правда расчёт был сделан давно, для 2019 года.

Для чего воспользуемся опубликованными данными Росстата из раздела "Зараработная плата": "Распределение численности работников по размерам начисленной заработной платы" (за апрель 2019 года.)

Посчитаем долю работников получающих низкую заработную плату до 2-х и до 3-х МРОТ (МРОТ в апреле 2019 г составлял 11 280 руб).

Заработная плата в размере 2-х МРОТ составит 22560 руб (11280*2=22560руб)

Их доля составляет 25,4% (2,9+1,7+1,7+1,4+1,7+1,9+2,2+2,3+2,4 +2,5+2,3+2,4=25,4%)

Заработная плата в размере 3-х МРОТ составит 22 500 руб (11280*3=33840руб), но для удобства придётся вычислять до 33900 руб

Их доля составляет 49,2% (2,9+1,7+1,7+1,4+1,7+1,9+2,2+2,3+2,4 +2,5+2,3+2,4 +2,6+2,5+5,0+4,8+4,6+4,3=49,2%)

Рассчитаем, среднюю заработную плату, с учётом удельного веса численности работников.

Вначале необходимо перемножить удельный вес численности работников (%) на среднюю заработную плату для каждого диапазона назначаемых заработных плат)

2,9%*9454,4руб=27417,76 руб (заработная плата до 11280,0 руб)

1,7%*11647,7=19801,09 руб (заработная плата от 11280,1 руб до 12140,0 руб)

1,7%*12693,1=21578,27 (заработная плата от 12140,1 руб до 13000,0 руб)

1,4%*13430,5=18802,7 (заработная плата от 13000,1 руб до 13850,0 руб)

1,7%*14287,0=24287,9 (заработная плата от 13850,1 руб до 14700,0 руб)

1,9%*15268,3=29009,77 (заработная плата от 14700,1 руб до 15850,0 руб)

2,2%*16470,6=36235,32 (заработная плата от 15850,1 руб до 17000,0 руб)

2,3%*17608,8=40500,24 (заработная плата от 17000,1 руб до 18050,0 руб)

2,4%*18656,7=44776,08 (заработная плата от 18050,1 руб до 19200,0 руб)

2,5%*19800,7=49501,75 (заработная плата от 19200,1 руб до 20350,0 руб)

2,3%*20912,7=48099,21 (заработная плата от 20350,1 руб до 21450,0 руб)

2,4%*22022,0=52852,8 (заработная плата от 21450,1 руб до 22560,0 руб = 2МРОТ)

2,6%*23131,4=60141,64 (заработная плата от 22560,1 руб до 23690,0 руб)

2,5%*24260,9=60652,25 (заработная плата от 23690,1 руб до 24820,0 руб)

5,0%*25970,1=129850,5 (заработная плата от 24820,1 руб до 27100,0 руб)

4,8%*28206,9=135393,12 (заработная плата от 27100,1 руб до 29300,0 руб)

4,6%*30449,6=140068,16 (заработная плата от 29300,1 руб до 31600,0 руб)

4,3%*32729,3=140735,99 (заработная плата от 31600,1 руб до 33900,0 руб = 3МРОТ)

Далее суммировать и разделить на общую процентную долю.

Тогда получаем среднюю заработную плату для низких зарплат (до 2х МРОТ) равную 16254,5 руб ((27417,76+19801,09+21578,27+18802,7 +24287,9+29009,77+36235,32+40500,24 +44776,08+49501,75+48099,21+52852,8) /25,4%=16254,5руб)

13% НДФЛ с неё, будет равен 2113 руб (16254,5/100*13=2113,07руб)

А так же, получаем среднюю заработную плату для зарплат до 3х МРОТ, равную 21945 руб ((27417,76+19801,09+21578,27+18802,7 +24287,9+29009,77+36235,32+40500,24 +44776,08+49501,75+48099,21+52852,8 +60141,64+60652,25+129850,5+135393,12 +140068,16+140735,99) /49,2%=21945,21 руб)

13% НДФЛ с неё, будет равен 2853 руб (21945/100*13=2852,88 руб)

Теперь, посчитаем долю работников получающих большую заработную плату, превышаю предельную базу для начисления страховых взносов 95833 руб в месяц (В 2019 году предельная база для начисления страховых взносов в Пенсионный фонд составляет 1 150 000 руб / 12мес=95833 руб). Для удобства будет браться зарплата начинающаяся с диапазона от 100 тыс.руб

Доля работников получающих большую заработную плату составляет 7,132% (6,3+0,7+0,1+0,032)=7,132

При этом средняя заработная плата составляет 170237 руб

6,3%*141643,6=892354,68 (заработная плата от 100000,1 руб до 250000,0 руб)

0,7%*330527,4=231367,08 (заработная плата от 250000,1 руб до 500000,0 руб)

0,1%*669060,5=66906,05 (заработная плата от 500000,1 руб до 1000000,0 руб)

0,032%(в 2017году)*2350493,3=23504,93 (заработная плата свыше 1000000,0 руб)

(892354,68+231367,08+66906,05+23504,93) /7,132=170237 руб

Но так как, предполагаемый повышенный НДФЛ, будет взиматься только с суммы превышающей предельную базу для начисления страховых взносов (в Пенсионный фонд), то необходимо пересчитать среднюю заработную плату, за вычетом суммы не превышающей предельную базу для начисления страховых взносов - 95833 руб в месяц.

Тогда средняя заработная плата составит только 81655 руб

6,3%*(141643,6-95833)=288606,78 (заработная плата от 100000,1 руб до 250000,0 руб)

0,7%*(330527,4-95833)=164286,08 (заработная плата от 250000,1 руб до 500000,0 руб)

0,1%*(669060,5-95833)=57322,75 (заработная плата от 500000,1 руб до 1000000,0 руб)

0,032%(в 2017году)*(2350493,3-95833)=72149,13 (заработная плата свыше 1000000,0 руб)

(288606,78+164286,08+57322,75+72149,13) /7,132=81655 руб

13% НДФЛ с неё будет равен 10615 руб (81655руб/100*13=10615,17 руб)

Доля работников получающих заработную плату размером до 2-х МРОТ, превышает долю тех, кто получает большую зарплату в 3,56 раза (25,4%/7,132%=3,56 раза). Или можно сказать, что на одну большую заработную плату приходится 3,56 низких заработных плат.

Необходимо средний размер НДФЛ с низких зарплат до 2-х МРОТ, умножить на коэффициент 3,56

Получим среднюю денежную сумму НДФЛ, равную 7525 руб (2113руб*3,56=7525,27 руб), которую необходимо удержать со средней большой зарплаты.

Её значение в процентах для большой зарплаты составит около 9,2% (7525руб*13%/10615руб=9,2%)

Выходит, что теоретически увеличение на 9% НДФЛ на большие заработные платы позволило бы полностью отменить НДФЛ на низкие зарплаты размером до 2-х МРОТ.

Доля работников получающих заработную плату размером до 3-х МРОТ, превышает долю тех, кто получает большую зарплату в приблизительно 7 раз (49,2%/7,132%=6,9 раза). Или можно сказать, что на одну большую заработную плату приходится 7 заработных плат размером до 3-х МРОТ.

Необходимо средний размер НДФЛ с зарплат (размером до 3-х МРОТ) умножить на коэффициент 6,9

Получим среднюю денежную сумму НДФЛ, равную 19681 руб (2853руб*6,9=19681,4 руб), которую необходимо удержать со средней большой зарплаты.

Её значение в процентах, для большой зарплаты, составит около 24% (19681,4руб*13%/10615руб=24,1%)

Выходит, что теоретически увеличение на 24% НДФЛ на большие заработные платы, позволило бы полностью отменить НДФЛ на зарплаты размером до 3-х МРОТ.

Но это только теоретически, потому что данные Росстата охватывали только 27% от всех организаций (с численностью рабочих в 27 млн.человек), без учёта субъектов малого предпринимательства.

Стоило бы обязать Росстат использовать данные Федеральной налоговой службы (ФНС России) по всем зарплатам (доходам) с которых уплачивается НДФЛ, а так же указывать диапазоны заработных плат (доходов) исходя из размеров 1-го, 2-х, 3-х МРОТ и предельной базы начисления страховых взносов, чтобы у Росстата небыло возможностей подгонять данные по зарплатам (доходам) граждан в угоду действующей власти.

Как и заставить Росстат дополнительно разделять зарплаты по группам (рабочие и служащие, ИТР, Руководители и управление) по всем видам экономической деятельности для каждого Субъекта РФ (краевой, обласной центр и периферийные города). Это поможет объективно выявлять и оценивать разброс заработных плат в отраслях экономики, и снизить запросы молодёжи (студентов и выпускников школ) на свою планируемую будущую заработную плату.

Важно ещё знать, что за счёт НДФЛ формируется большая часть региональных бюджетов, из которых выплачиваются зарплаты учителям, врачам. (Правда, к сожалению, работники образования и медицины не особо стремятся оказывать качественно свои бесплатные услуги.)

К сведению, из опубликованных данных Росстата "Россия в цифрах 2018 год"

Поступление налогов, сборов и иных обязательных платежей, администрируемых федеральной налоговой службой, в консолидированный бюджет РФ в 2017 году, составили:

всего - 31046,7 млр.руб.

из него:

НДФЛ – 3252,3 млр.руб.

Налог на прибыль организации - 3290,1 млр.руб.

НДС (налог на добавленную стоимость):

- на товары (работы, услуги), реализуемые на территории РФ - 3070,2 млр.руб.

- на товары, ввозимые на территорию РФ - 2067,4 млр.руб. (к слову об импортозамещении, оно явно в России не наблюдается)

Налог на имущество – 1250,5 млр.руб.

Из представленных данных видно, что уменьшение (или отмена) НДФЛ на низкие зарплаты будет всегда сопряжена с риском недополучения денежных поступлений бюджет. Поэтому власть и отказывается уменьшать НДФЛ на низкие зарплаты.